新移民/留學生 首年信用分數提升指引

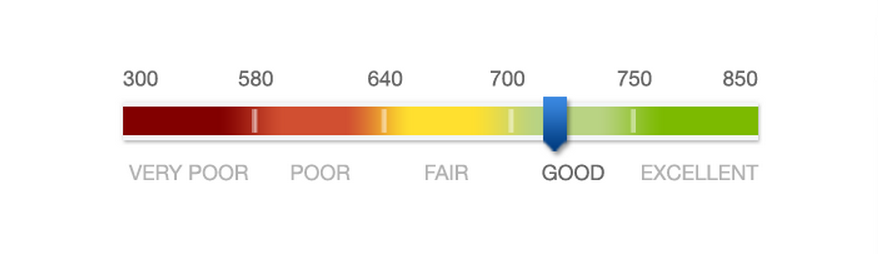

長工嘗試依照自己的經驗,撰寫一篇攻略給剛抵達美國的留學生/新移民作為參考,在一年內提昇信用分數至”Excellent”的程度,取得進入玩轉點數里程的門票!

我還記得自己剛到美國的時候,新環境、新生活,一堆新的事物不斷的在生活周遭轟炸著,生活資訊龐大雜亂且難以消化,那時也是第一次聽到美國信用分數、信用歷史、如何建立信用等許許多多複雜到無以附加的東西。網路上對於國際學生的相關資訊討論極少,即使有內容也十分模糊,學校附近的行員也都無法對國際學生提供有效的訊息。在經過一連串的trial and error之後,長工還是成功的跨過了玩轉點數里程的門檻,寫了幾篇文章之後,想想不如結合自身經驗,寫一篇完整的攻略給未來的留學生/新移民,如何在短短的12個月內建立”Excellet”的信用分數!不過由於是自身經驗,SSN(社會安全碼)在這分指引中還是必須的,如果拿不到SSN,請參考先前的文章

第一個月

來美國第一步就是要拿到SSN,拿到SSN之後,可以先詢問是否有和學校、工作單位合作的銀行、發卡機構。若有合作的機構,一般向合作機構申請信用卡,核卡都是100%穩過的,且不需要額外的條件。

若是和長工一樣,學校並沒有特定的合作單位、銀行,則可以選擇申請Secured Credit Card,每家銀行都有這項產品,可以比較年費高低、回饋機制後,再進行選擇。若是對點數里程沒有一定堅持的用戶,選擇操作方便、費用低廉的銀行申辦即可。除了Secured Credit Card之外,也可以嘗試看看Citi的國際學生信用卡。

PS1. 長工有朋友在Bank of America 開戶就直接取得BOA的信用卡,如果可以藉由此方式當然也是不錯。不過由於BOA的帳戶服務惡名遠播,也沒有特別好的信用卡,長工就沒有特別推薦囉!

PS2. 若讀者是攜帶”大額”的現金開戶,則可以考慮在開戶時就請行員幫忙申請信用卡,由於有”大額”的存款,銀行會斟酌你的存款而核發信用卡,即使是Chase這種嚴苛的銀行都會成功。至於”大額”是多少,長工所知靠這個成功的是大於$10萬美元的存款金額…

第四個月

第四個月則是申請第二張卡的時機,此時我們的信用分數還是相當低,甚至是沒有分數。但比起剛拿到SSN時的空白歷史好了不少。這個時候可以考慮申請各超市集團的卡片”Store Card“,長工推薦如下:

- Amazon Store Card

- JCPenney Store Card

- Target Store Card

- Walmart Store Card

- 其他與自身生活相關的store card

要注意的是這裡指的是”Store Card“,Store Card“,Store Card“,很重要要說三次,並非聯名卡,例如Amazon Reward Visa就屬於聯名卡!

*此外,只要申請”1張”你想要的store card就好了。

第七個月

第七個月是申請第三張卡片的時機,這裡先提的是兩個申請信用卡的技巧:

- 第一是有些銀行在同一天內申請多張信用卡時,只有一個hard pull,因此可以利用這個方式在同一天內對同一家銀行申請2張以上的卡片,對未來信用分數影響較小。

- 第二個則是在同一天內對不同家銀行申請信用卡時,每家銀行查詢到的都是當天的信用分數,hard pull 的影響會再申請隔天生效,因此一般推薦在同一天申請多家、多張信用卡,避免之後申請時銀行調閱到較低的信用分數。

回到信用卡申請,如果是全職學生的話,這個階段可以考慮Discover It Student,特點是每季都會有特定項目5%的回饋,其他項目則是1%。由於是學生卡,首刷禮只有少少的$50,不過尚在建立信用記錄的階段,有卡就好。

第二個推薦的卡片則是 Amex(美國運通)的信用卡,第一個申請技巧適用在 Amex,同一天申請多張信用卡,只會有一個 hardpull 的紀錄。雖然 Amex 信用卡並不是非常好用,像是華人超市等許多地方都不收 Amex 的卡片,但因為 Amex 在未來有許多優惠可以拿,像是Amex Sync等,還是非常推薦持有一些免年費的Amex信用卡,如Amex Blue Cash、Amex Everyday等等。

第三個推薦的卡片則是Chase的信用卡,但能核卡的前提則是必須和 Chase 有相當時間的合作關係,如持有Checking/Saving Account,或帳戶內存入為數不少的金額之類的。此時可以選擇上網申請或是到分行找行員幫忙申請,長工比較建議是到分行申請,請行員以”Special Consideration”的方式遞交申請書,核卡機會較高。推薦的卡片當然就是Chase Freedom囉!不過這個時候申請下來的卡片一般額度偏低,大概只會有$500~$700左右,如果未來打算以Freedom作為主要使用卡片的話,不建議此時申請。

*另外要注意的是,雖然可以開始申請信用卡了,但建議最多不要超過兩張卡片,hardpull的次數是會影響信用分數的。

第八~第九月

如果在第四個月申請的是 Walmart 的卡片,則可以在第四個 statement 時上網申請增加 credit limit,運氣好的話也可以將 store card 轉為 credit card,同時增加額度。

如果在第七個月申請了Amex的卡片,則可以在開卡後第61天申請增加額度。信用額度也是未來申請卡片的要素之一,不過如何影響就不在這裡多談了,簡單來說額度是越高越好。

第12個月

如果一切順利的話,這個時候應該已經有4張卡片了,而信用分數大概會落在 720 分左右,已經足夠申請大多數市面上流行的卡片囉!

最後

剩下就是一些注意事項啦,雖然先前提過了

- 控制總使用額度低於10%:這裡的意思並不是限制你刷卡消費的額度,而是在下一個信用卡帳單出來之前,繳交部分款項,將下一期的應繳金額壓至總額度的10%以下。舉例來說,若有一張額度$500的信用卡,於帳單出來之前已經消費了$400用於購買生活用品,此時則可提前繳納$350,使下一期帳單金額降為$50(10%)

- 不要隨意申請信用卡:一旦信用分數到達一定程度後,一堆pre-approval的信件會如雪花般飛來,但千萬不要隨意申請信用卡,因為此時寄來的卡片一般都很糟,而且分數屬於不上不下的階段,有非常好的首刷禮的卡片應該都會被拒絕

(悲慘經驗談) - 時常確認你的信用分數:在旅遊工具一文中有提到關於信用分數的網站,好好利用這些網站追蹤信用分數也是申請信用卡的工作之一

- 千萬不要遲交信用卡帳單、千萬不要遲交信用卡帳單、千萬不要遲交信用卡帳單,很重要所以說三次,其他相關水電費、電話費帳單都是不能遲繳的!

如果您覺得有幫助,推薦您訂閱我們的部落格、Facebook粉絲頁,天天跟隨Miles Worker最新的資訊

想請教一下幾個有關累積信用分數的問題。

先簡述一下情況。因為有親屬在美國所以在沒有社會安全號碼的情形下已領有兩張家人的美國信用卡副卡,但是領到卡後這一年來基本上並沒有常常使用。現在剛辦好綠卡身分搬到美國也申請了社會安全號碼。

想請教的是:

1. 對於這樣的情況,持有信用卡副卡是否代表已累積副卡持有者本身的信用分數? 對於這樣的人是否也適用您文章中所提的方式繼續累積信用分數? 或是可省略哪幾個步驟?

2. 信用卡每個月消費金額的多寡是否會影響信用分數? (在不積欠信用卡帳單並且控制總使用額度低於10%的情形下)

謝謝您!

這個狀況有點神奇,運氣好我覺得可以完全跳過這個過程

1. 雖然Credit karma的分數有越來越不準的現象,不過他可以查詢你SSN下有哪些帳戶,即使是副卡也是算在內的。

2. 從第一步應該可以看到你現在的信用分數,如果有成功連結應該分數就會出來了,基本上就可以完全跳過這篇文章,先申請一些自己用的到的工具卡囉。(這每個人狀況不同,不過不論怎麼樣Discover可以先拿XD)

3. 如果沒有成績的話,先到所有開戶銀行的帳戶將SSN連結吧,然後看看過一陣會不會連結到你現在有的附卡囉

關於你最後的問題,基本上我們本來就是強烈建議絕對不要積欠帳單,只要有積欠的歷史,即使只有一次,信用分數也會大跌。而消費金額的多寡,信用分數計算看的不是真實的消費金額,而是到結算日時,需要償還的金額。這個金額必續控制在10%~20%總額度左右,各家說法不一。超過的話分數也會下降。

希望有回答到你的問題囉,如果是我文章寫不清楚的段落也麻煩告訴我,再來修改

長工,您好

真的太感謝您的回覆! 很抱歉因為這一陣子有點狀況,所以一直拖到今天才看到您的留言。

上個月底剛收到SSN,今天試著在Credit karma和另一個免費查信用分數的網頁上查詢個人資料,但是沒有成功。或許是如您所說,因為還沒有到銀行將帳戶和SSN做連結,等週六去銀行一趟之後再看看結果如何。只是,關於SSN有一個疑問,SSN卡上我的名字中文拼音被分開成兩個字,有點擔心第二個字會不會被當作是middle name而使得個人資料對不上呢?

另外,有兩個情況想請教您的意見。

1. 或許是從去年夏季開始家人將我加入銀行共同帳戶,也連續開了兩張副卡給我,到目前為止我已經收到三、四次信用卡的申請邀請函。之前覺得自己連SSN都沒有就不敢多加妄想(不過當然可能也是因為開卡條件不夠吸引人? 😀 哈 ),但是這週收到Citi AA Platinum Select 要給60k bonus miles 的offer時,就開始忍不住心中的激動了…。初到美國沒有甚麼信用積分,而且目前無業閒賦在家的我,該放手一搏嗎?

2. 承上,關於Citi卡,網路上有人分享,在沒有SSN和ITIN的情形下,他使用在台灣Citi的信用卡記錄,成功在美國Citi分行申辦到信用卡。由於台灣花旗卡我也持有了十多年(但是不常用,而且是等級較低的白金卡),如果我如法泡製攜帶台灣花旗的卡片資料過去分行跟行員談,會增加辦卡的可行性嗎?

雖然覺得希望不大,但跟家人說好想辦辦看,結果被笑說反正你又沒有信用分數,再怎麼扣總不至於被扣成負數吧…. 嗯,也是啦 😛

真的不好意思又是一篇長文,希望不會造成您的困擾。

PS. 您的文章敘述讓相關資訊淺顯易懂,讓我受益良多,實在感謝!!

忘了說明,我看了申請表格上,年收入可以包含”可以支付申請人帳款之人的收入”,所以我填寫Annual Household Income 應該是沒問題吧?

Hi AW,抱歉阿,一直拖到今天才回覆你。

近期信用卡的新聞來看,如果你有打算拿Chase UR點數相關的卡片,最好先拿囉,避免之後因為申請過多卡片記錄而被拒絕。

你的第二點我本身沒有經驗,可能要麻煩你告訴我們你的經驗

最後是是Income,我基本上都是寫個大概而已,駭客都是建議寫越高越好,系統跑分比較高也比較容易核卡。唯一有問題可能就是之後Financial Review會出問題,不過我沒遇到過沒辦法分享相關內容囉

长工您好:

我16年1月底J1签证到的美国 2月份办的SSN,当时地址写错了 3月中旬才收到 然后办了张discover,我想第二张申一个amazon的store card,什么时候申比较合适?

我一般都是每隔三個月申請一次卡片,每次申請的數量就是看個人囉

長工你好

我的狀況是 在我拿到SSN之前已經有BOA信用卡

所以當我拿到SSN,就馬上去綁定我的BOA信用卡。

那現在已經綁定要到第四個月,

妳覺得我符合上述哪種狀況,

我可以直接嘗試申請Amex 或者 Citi 還是Chase 或 Discover 的信用卡

感謝你~